今だに残暑厳しく、秋の気配は感じられません。

今年も夏から秋を飛ばしていきなり冬が来るのでしょうか?

名古屋市 名東区

牧会計事務所 所長の牧です。

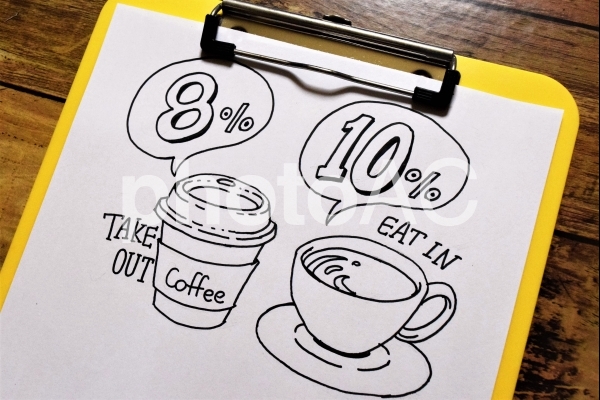

消費税増税まで一か月を切りました。

テレビでは、消費税増税の話題ばかりですね。

特に話題の中心は、軽減税率がかかる、かからないの事例集を取り扱ってい

ます。

一般消費者にとって、どのような場合は8%になりそれ以外は10%になるとい

う話も複雑すぎて理解が出来ないのではないでしょうか。

これが事業者になると複雑さにプラスされ、非常に面倒なことになります。

税率の8%から10%の変更自体は、計算は非常にしやすくなるでしょう。

事業者は、現在、売上は課税されるものと課税されないものとに区別します。

経費も課税仕入れになるものと課税仕入れにならなものに区別します。

そこから、平成26年3月以前のリース料などの長期契約のものは、消費税が

5%なので消費税5%のものと8%のものに区別します。

このようにして消費税を計算するのですが、

10月以降は以下のように計算をしなくてはなりません。

1. 課税売上について

課税される売上と課税されない売上に区別します。課税される売上のうち軽

減税率適用の売上をさらに区別します。それから、8%課税の売上と10%課税

の売上に分けて集計をします。

2. 課税仕入れについて

経費を課税仕入れになるものと課税仕入れにならないものに区別します。

課税仕入れになる経費のうち、軽減税率8%の対象になるものを区別します。

この作業が大変です。売上は一科目ですが、経費は経費ごとに分類されます。

交際費、福利厚生費、消耗品費、会議費などに10%のものと軽減税率が適用

される8%のものが混在するのです。

一取引ごと軽減税率が適用されるものを経費ごと区別しなくてはなりません。

その後、経費ごとに5%と8%と10%になるものを集計するのです。

以上が実務的な作業になると思います。

会計作業が煩雑になればなるほどミスが起こりやすくなります。

この軽減税率は、全く会計実務を知らない人が考えた法律としか思えません。

実務家にとっては、本当に頭の痛い法律です。

当事務所では、ミスのない消費税申告をするために勉強会をしています。

さらに、作業マニュアル、チェックマニュアルを作成して対応する予定です。

牧会計事務所では、会計・税務・相続において、

少しでもお客様に有利になる方法を日々ご提案させていただいております。

ご相談、お見積りは無料です。

お気軽にご相談願います。